投資において、失敗してしまう投資家の心理と売買パターンは、実は非常に関係があります。

この記事では売買するときの心理状態と、取るべき行動を紹介していきます。

この記事を読めば、

いつも同じパターンで負けてしまう

感情に売買の判断を左右されやすい

という方が

自分の負けるときの心理状態が分かり、

感情に左右されず取引できるようになるかと思います。

投資の基礎から知りたい方はこちらからお読みいただけます。

筆者が運営する投資スクールの実績も公開しております。

>>投資未経験者が月収100万円を達成する投資サロンの実績はこちら

投資家歴12年で300名以上を指導し、18名で1ヶ月1,100万円の利益を突破したオンライン投資スクールを運営している拙者が解説するぜよ!

■行動心理と売買パターン

投資家が投資をするとき、以下の行動心理と売買パターンになります。

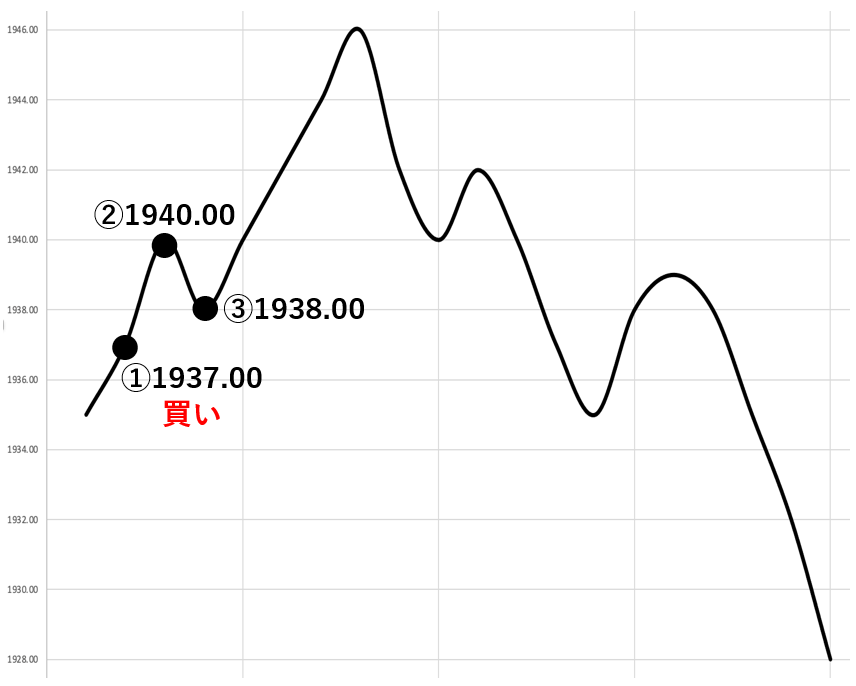

①現在の相場から予想→「上がりそうだから買いだ!」

【1937.00で買い】

(期待)

②1940.00に上昇→「やっぱり自分の目は正しかった!」

(自分は腕がいいかも…と思う)

③一旦、1938.00に下落→「売っておけばよかった」

「また1940.00になったら売ろう」

(まだ余裕)

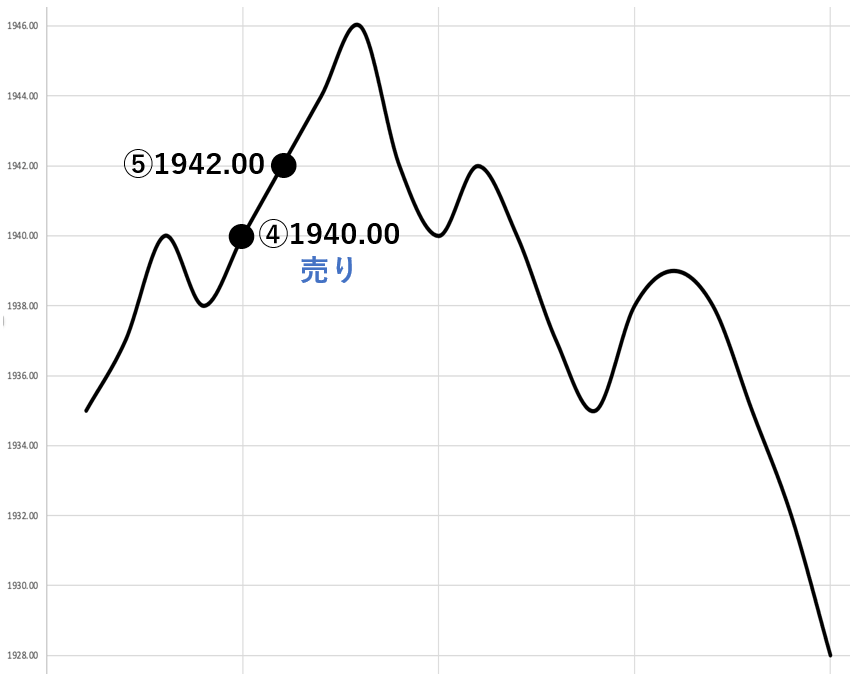

④再度、1940.00に上昇→「売ろう、3,000円儲けた!」

「簡単だな!もう1回1938.00になったら買い直そう!」

【1940.00で売却、+3,000円】

(投資は簡単、自信もやる気も十分)

⑤1942.00に上昇→「売らなきゃよかった」

「儲け損ねた」

(悔しさはあるが、まだ余裕はある)

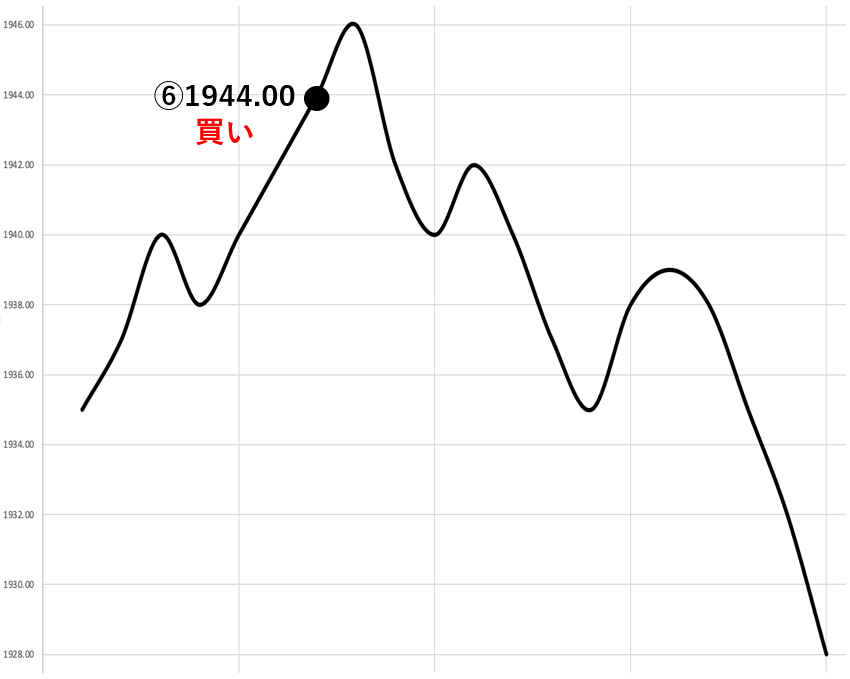

⑥さらに上昇し、1944.00に→「1940.00で売らなければよかった!」

「上がってるし、買い直しだ!」

【1944.00で買い】

(損をしたと感じるくらいの後悔)

(上昇を我慢できずに乗ってしまう)

このような浮き沈みの問題は市場や情勢にあるのではなく、

実はあなたの心理にあるのです。

自らの一喜一憂に気付き、それに気づいたら必ず排除し、

決して感情を表に出した状態のまま売買判断しない

という投資家心理をしっかりとコントロールすることが重要になります。

■投資家心理

投資家心理とは投資を行う際に出てくる、

投資家の欲望や願望、恐怖などの人間の心理のことを言います。

人は常に論理的かつ合理的に行動するのではなく、感情によって時には非合理的な行動を取ってしまいます。

■プロスペクト理論【超重要!】

投資家心理の中で最も重要なのがプロスペクト理論です。

プロスペクト理論とは、

損失を過剰に恐れる人間の心理・行動のことで、

利益より損失に対して敏感に反応する投資家の判断行動を指します。

■プロスペクト理論①

ここで質問です。

あなたはどちらを選びますか?

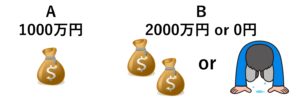

質問1

A:無条件で1000万円が手に入る

B:コインを投げ、表が出たら2000万円、裏が出たら0円

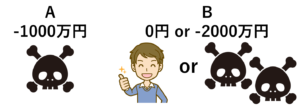

質問2

2000万円の負債を抱えている状態ではどちらを選ぶか?

A:無条件で負債が1000万円に減額される

B:コインを投げ、表が出たら負債が全額免除、裏が出たら負債はそのまま

質問1では、多くの方がAを選択します。

その理由は、50%の確率で何も手に入れることができない

というリスクを回避し、確実に1000万円を得たいという心理が働くからです。

しかし質問2では、確実に1000万円支払うという損失を回避し、

50%の確率で支払いを免除されようという心理が働き、

多くの方がBを選択します。

■プロスペクト理論②

先程の質問から以下のことが言えると思います。

利益が出ている場面では

リスクを回避しつつ確実に利益を確保することを優先する。

損失が出ている場面では

損失そのものを最大限に回避することを優先する。

つまり、人は、得をするよりも、損をしたくないという思いの方が強いということが分かります。

利益が小さく損失が大きいときは、すぐに利益確定させる一方で、

損切りが出来ません。

しかし利益を出し続ける投資家は逆の考えをしなければいけません。

利大損小

利益を大きくし損失を小さくする。

利益を伸ばして、損切りを確実に行う必要があります。

■サンクコスト効果

サンクコスト効果とは、

このまま投資を進めると損失が出ると分かっていても、

これまでに投資した分を惜しみ、ついつい投資を継続してしまう心理的傾向のことを言います。

「1ヶ月間含み損を我慢してホールドしてきたので、今更損切りしたくない!」︎という心理が働いた結果、損失が大きくなってしまい、追証・・・となってしまいます。

■ギャンブラーの誤謬

ギャンブラーの誤謬(ごびょう)とは

自分の主観や経験などで、確率論に基づいた予測が歪められる心理のことを言います。

例)「昨日 まで5日連続上昇したんだから、今日 こそは下がるだろう!」

ルーレット:赤→赤→赤→赤→赤→?

本来は1/2の確率だが、理由もなく「そろそろ黒だろう」と考えてしまう。

■確証バイアス

確証バイアスとは、

結論ありきで、その自己の結論を正当化・補填するために、自分に都合の良い情報だけを集めることを言います。

例)買いポジションを入れている時、「あ、このニュースは上昇要因だな!」と、都合の良いニュースばかりを無意識に集めてしまう。

■終値付近の動き

ある期間の最後の方は、逆の動きをしやすい︎という傾向があります。

※1日(終値付近)、1週間(金曜)、1ヶ月(月末)、3ヶ月(SQ日前)︎→その期間を通して上昇ならば下がり、下落ならば上がる︎→利益確定させる為に反対注文が入りやすい。

まとめ

投資家心理

→投資家の欲望や願望、恐怖などの人間の心理

感情をコントロールし、投資を行うことが重要

プロスペクト理論

→損失を過剰に恐れる人間の心理・行動

→利小損大ではなく、「利大損小」を考える

サンクコスト効果

→損失が出ると分かっていても、

これまでに投資した分を惜しみ、ついつい投資を継続してしまう心理的傾向

ギャンブラーの誤謬

→自分の主観や経験などで、確率論に基づいた予測が歪められる心理

確証バイアス

→結論を正当化・補填するために、自分に都合の良い情報だけを集めること

終値付近の動き

→ある期間の最後の方は、逆の動きをしやすい︎という傾向

投資に興味のある方はこちらもぜひご覧ください。